4조5000억 원이 든 캐나다 하베스트 에너지 인수 프로젝트는 이명박(MB) 정부가 야심차게 추진한 자원외교 사업이었다. 그러나 이 사업은 생각할 수 있는 모든 부실요인이 종합선물세트처럼 들어간 재앙의 상징이 되어버렸다. 하지만 이렇다 할 사후 평가는 없다.

'경제 대통령'이 되겠다던 이명박 대통령이 추진한 경제 정책은 과연 어떤 결과를 가져왔고, 향후 우리 경제에 어떤 영향을 미칠 것인가? 한 정권이 추진한 정책에 대한 사후적 평가는 그 집권세력의 정치적 성향을 떠나 매우 중요한 작업이다. 국민 혈세를 제대로 썼는지에 대한 평가이기 때문이다.

언론 협동조합 프레시안과 지식 협동조합 '좋은나라'(이사장 유종일)는 이런 문제 의식에서 직전 정부인 이명박 정부가 추진한 주요 경제 정책에 대한 평가로 'MB의 비용'을 공동 기획, 연재한다. 이 기획은 추상적인 논쟁의 수준에 그치지 않고 정책이 끼친 영향이 얼마나 되는지 구체적인 비용을 추산했다는 점에 의미를 둘 수 있다. 첫 번째 기획이었던 4대강 사업의 비용에 이어 두 번째로 MB정부의 자원외교를 살펴보겠다. 편집자

한국가스공사의 캐나다 혼리버/웨스트컷뱅크 광구 인수: 7112억 원 손실

2010년 2월 한국가스공사는 캐나다 엔카나(EnCana)사가 보유중인 혼리버와 웨스트컷뱅크 광구에 지분 50%를 참여하고 공동 운영하는 계약을 체결했다. 총 투자금액은 27억8500만 달러였다. 2013년 12월까지 혼리버 광구에 6억7700만 달러, 웨스트컷뱅크에 2억5200만 캐나다 달러, 합계 9억2900만 캐나다 달러(약 9503억 원)가 투입됐다(<중앙일보> 2013.12.19.).

이에 대해 가스공사는 약 2000만 톤의 가스가 생산가능하며 생산은 2010년부터 시작하여 2017년에는 106만 톤을 생산하여 안정적인 수익은 물론 가스자주개발 물량이 3.5% 증대한다고 그 의미와 성과를 대대적으로 홍보했다.

그런데 투자한지 불과 몇 년 만에 이 사업은 애물단지가 되어 버렸다. 광구를 인수하고 얼마 안 돼 곧바로 미국의 세일가스 개발이 본격화되면서 막대한 손실을 입었기 때문이다. 가스공사가 공격적인 해외투자를 하던 때는 천연가스 가격이 고공행진을 할 때였다. 2008년 여름 천연가스 가격은 mmbtu1)당 14달러까지 치솟았다. 그런데 이후 미국의 세일가스 개발이 시작되며 천연가스 값은 날개 없는 추락을 계속했다. 2012년 봄에는 2달러 선까지 떨어졌다. 2013년 들어 천연가스 가격은 다소 반등했지만 4달러 수준에 불과했다. 가스 값의 하락은 광구 가치의 하락으로 이어졌다.

이렇게 되자 결국 가스공사는 2013년 연간 실적 전망치를 정정 공시했다. 순이익은 애초 2993억 원 흑자에서 3422억 원 적자로 바뀌었다. 캐나다 혼리버 광구 등에서 발생한 3000억 원 이상의 평가손이 반영되면서 대규모 적자로 돌아선 것이다 (<중앙일보> 2013.12.19). 결국 이들 광구는 수익성이 없다는 최종 판단이 내려지면서 2013년 5월 시추가 중단되었다. 사업을 계속할 경우 2013년에만 6415억 원의 손실이 예상되었기 때문이다.

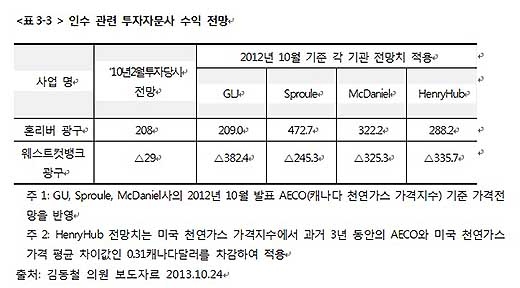

가스공사가 대규모의 손실을 본 데에는 인수 시기가 좋지 않았다는 점도 작용했지만 가장 큰 이유는 인수가치가 없는 광구를 무리하게 인수한 데 있었다. 엔카나(EnCana)사가 보유 중인 광구 중 웨스트컷뱅크 광구는 인수 시점에 석유공사조차 마이너스 자산가치를 예상할 정도로 인수가치가 없는 부실한 광구였다(표3-3). 또 인수 당시 자문사인 스코티아 워터러스社는 용역보고서를 통해 웨스트컷뱅크 광구의 순 현재가치가 마이너스 2900만 캐나다 달러로 수익성이 없다며 2개 광구를 일괄 매수하는 것이 경제적이지 않다고 권고했다(김동철 새정치민주연합 의원 보도자료 2013.10.24).

가스공사에 자금 여유가 있었던 것도 아니다. 사실은 그 반대였다. 투자결정 당시인 2009년의 가스공사의 재무상황을 보면2), 부채총액 17조 원, 부채비율 344%에 연간 이자로만 6821억 원을 지출하고 있는 상황이었다(김동철 의원 보도자료. 2013.10.24). 한마디로 빚을 내서 빚을 갚아야 하는 상황이었다. 그럼에도 가스공사는 스스로도 가치 없다고 인정하고 자문회사도 투자가치가 없다고 경고하는데도 불구하고 일괄 인수를 감행했다.

가스공사는 인수에 따른 경제성 분석 결과를 이사회에 제대로 보고도 하지 않았다. 가스공사는 혼리버 광구와 웨스트컷뱅크 광구의 경제성을 따로따로 보고하지 않고 2개의 광구를 합친 경제성 즉, 통합경제성만을 이사회에 보고했다. 그래서 국회 국정감사에서는 웨스트컷뱅크 광구의 수익성이 없다는 것을 감추기 위한 꼼수가 아니었는가 하는 의혹이 제기되기도 했다.

그럼 혼리버와 웨스트컷뱅크 광구 인수로 가스공사는 얼마나 손실을 본 것일까? 이 사업에 대해서는 영업손실 등 수치가 알려져 있지 않아 직접적으로 손실 규모를 확인하는 것은 불가능하다. 그런데 이미 혼리버와 웨스트컷뱅크 광구는 시추가 중단된 상태로 사실상 조업 중단 상태에 있다. 특별한 일이 없는 한 매각 절차를 밟을 것으로 보인다. 매각할 경우 기준이 되는 것은 기업 가치다. 따라서 기업가치의 변화를 통해 손실 정도를 가늠할 수 있다.

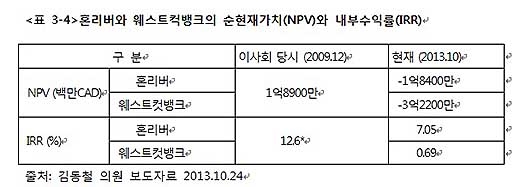

2013년 10월 현재 캐나다 혼리버와 웨스트컷뱅크 광구 순현재가치는 5억600만 캐나다 달러이다(표3-4). 인수 당시 순현재가치는 1억8900만 캐나다 달러였다. 그 동안 순현재가치가 6억 9500만 캐나다 달러(약 7112억 원) 하락했는데 이만큼 손실을 본 것이다. 실제로 투자된 총 투자액이 9억2900만 캐나다 달러(약 9503억 원)였다는 점을 생각하면 투자비의 75%를 날린 것이다.

한국가스공사의 호주 GLNG프로젝트 지분 인수: 8040억 원 손실

2010년 12월 한국가스공사는 호주 GLNG사(Gladstone LNG)와 2015년부터 20년간 LNG 도입 장기계약을 체결하면서 이와는 별도로GLNG프로젝트에 참여하여 GLNG사의 지분 15%를 인수하는 계약도 체결했다3). 인수 금액은 6억1000만 달러(약 6453억 원)였다.

GLNG프로젝트는 호주 퀸즐랜드 내륙에 위치한 석탄층 가스전을 개발해 호주 동부 커티스섬에서 LNG액화하여 수출하는 사업이다. 이 사업은 MB정부에서 캐나다 혼리버/웨스트컷뱅크 광구 개발과 함께 에너지 자립을 앞당기는 모범 사례로 MB정부에서 대대적으로 홍보되었다(중앙일보 2013.12.19.).

그런데 지분 인수가 끝나기가 무섭게 미국의 세일가스(sail gas) 개발이 시작되면서 2010년 이후 천연가스 값이 날개 없는 추락을 계속했다. 2008년경 톤(mmbtu) 당 14달러 하던 천연가스 가격은 2013년에는 4달러까지 급락했다. 그 결과 광구의 가치는 급속히 하락했다.

게다가 가스공사는 가스전 개발과 설립 투자금 명목으로 12억9400만 달러(약 1조4391억 원)을 추가로 투자해야 했다. 실제로 가스공사는 2013년 3월 지분 투자 형식으로 9636억 원을 추가로 투자했다(<한국경제> 2013.3.13).4) 이 투자금은 가스공사 자기자본의 13.07%에 해당한다.

결국 가스공사는 지분 인수 후 2년도 되지 않아 매각을 검토하고 있다.5) 광구 투자가치가 떨어지고 대규모 손실이 예상되기 때문이다. 게다가 이 손실이 앞으로 얼마나 불어날지도 알 수 없다.

이렇게 GLNG프로젝트는 세계 에너지 시장의 흐름에 대해 한치 앞도 모른 채 추진된 무모한 투자였다. 1조 원이 넘는 국민의 혈세를 제 용돈 쓰듯 간단히 투자한 결과는 역시나 대규모 손실로 돌아왔다. 가스공사가 오영식 새정치민주연합 의원에게 제출한 자료에 따르면 이 프로젝트의 순 현재가치는 투자금액 대비 7억6000만 달러(약 8040억 원)나 낮다(<이데일리> 2013. 10.24).

기업 매각 협상에서 순 현재가치의 하락은 그대로 매매가격의 하락으로 이어지는 것이 일반적이다. 그런 점에서 보면 초기 투자 6453억 원에 추가투자 9636억 원, 합계 1조6089억 원을 GLNG프로젝트에 투자한 가스공사는 적어도 8040억 원의 손실을 볼 것으로 예상된다.

한국석유공사의 사비야 페루 인수: 1660억~3100억 원 손실

2009년 2월 한국석유공사는 콜롬비아의 국영석유회사인 에코 패트롤((Ecopetrol S.A.)과 5대5의 지분으로 페루 석유회사 패트로테크 페루아나를 총 9억 달러에 인수했다. 이는 석유공사가 외국 석유회사를 인수/합병(M&A)한 최초의 사례였다. 인수 후 사명을 사비야 페루(Savia Peru)로 변경한 이 회사는 향후 7년간 25억 달러를 투자해 2016년까지 하루 5만 배럴의 석유를 생산할 계획이었다(<아시아투데이> 2010.6.14). 이에 대해 당시 MB정부는 우리나라의 자원외교 전략 지역인 중남미 진출을 위한 거점을 확보하게 됐다며 대대적으로 홍보했다(<뉴시스> 2013.6.10.).

그런데 얼마 되지 않아 사비야 페루 인수에 숨겨져 있던 폭탄들이 터져 나왔다. 첫 번째 폭탄은 이해할 수 없는 계약 문제에서 터졌다. 석유공사는 인수 계약 당시 다른 나라 사례에서는 찾아보기 힘든 유가변동 리스크 보전 방식을 적용했다. 인수 후 2년간 평균유가를 기준으로 유가가 70달러를 초과하면 1억5000만 달러의 추가 인수 대금을 지급하기로 한 것이다. 그런데 실제로 인수 후 2년간 평균 유가는 72.98달러였고 그 결과 계약 조건에 따라 석유공사는 1억5000만 달러(약 1660억 원)를 지불했다.

석유공사 관계자는 계약 당시 유가가 저렴했고(2009년 2월 유가는 38.78달러였다) 유가 폭등을 예상하지 못했다고 해명했지만(<중부일보> 2013.10.9), 광구를 매입하면서 유가변동에 따른 변동 리스크까지 부담하는 것은 극히 이례적으로 것으로, 세계적으로 그 사례를 찾아보기 어렵다. 면밀하지 못한 계약으로 손실을 초래한 것이다.

두 번째 폭탄은 세금이다. 페루 과세 당국이 8840만 달러에 달하는 거액의 수입물품 부과세를 부과했기 때문이다. 사실 사비야 페루는 인수협상을 할 때부터 문제가 많았다. 인수계약서 작성 일주일 만에 페루 정부의 세무조사를 받았다(<폴리뉴스> 2013.10.24). 석유공사는 이 과세 금액 중 사법절차에 따라 7530만 달러를 우선 납부했다(<뉴시스> 2013.6.15). 공사는 2013년 1월과 5월 승소함에 따라 환급 받을 가능성이 높아졌다고 해명했지만 최종적으로 어떻게 결론이 날지는 현재로서는 알 수 없다. 현재 이 문제는 쟁송 중인데 소송에서 패소할 경우 석유공사는 8840만 달러의 손실을 입는다.

세 번째 폭탄은 인수 후 5년이 지난 현재까지 석유공사는 석유처분권을 전혀 행사하지 못하고 있다는 점이다. 사비아 페루의 전신인 페트로테크 페루아나가 국영석유회사 ‘페루 페트로’와 1993년 맺은 광구개발권 계약에 따라 2023년까지 30년 간 석유처분권을 전혀 행사할 수 없기 때문이다. 이에 대해 공사는 사비야 페루는 생산광구 외에도 10개의 탐사광구를 보유하고 있기 때문에 큰 문제가 없다고 한다(<뉴시스> 2013.6.15.).

그러나 문제는 간단치 않다. 탐사광구와 생산광구는 차원이 전혀 다르다. 탐사광구에서 생산광구가 되려면, 즉 탐사광구에서 원유가 생산되기까지는 엄청난 시간과 비용이 투자되어야 한다. 설사 매장량이 확인되어 생산이 가능해진다 해도 원유생산을 위해서는 페루 정부와의 합의가 필요하다. 또 이 원유가 가격과 품질 면에서 경쟁력이 있을지도 알 수 없다. 만약 한국의 주요 수입처인 중동 원유보다 원유 가격이 비싸거나 품질이 떨어지면 국내 수입이 어려울 수도 있다. 그런 점에서 탐사광구는 리스크가 크다.

이런 상황은 MB정부가 남미에 자원 확보의 거점을 마련했다고 대대적으로 홍보한 내용과는 전혀 다르다. 사실은 원유생산도 할 수 없는 광구를 거액을 들여 인수해놓고 마치 원유를 확보한 것처럼 호들갑을 떤 것이다. 이는 국민을 호도한 것에 다름 아니며 사실상 대국민 사기이다.

네 번째 폭탄은 무려 2억7000만 달러 규모의 배상금 소송이다. 문제가 발생한 것은 ‘에스크로 계정’(Escrow Account)’의 예탁금을 정확한 예측 없이 배정했기 때문이다. ‘에스크로 계정이란 인수 후 발생할 수 있는 추가 비용에 대비하기 위해 마련하는 안전정치로 은행 등에 설치하는 계정을 말한다.

이 배상금 분쟁은 석유공사가 2009년 사비야 페루를 인수할 때로 거슬러 올라간다.6) 인수계약 성사 후 1주일도 안 돼 페루 의회가 세금 탈루 등의 의혹 조사에 나서면서 문제가 생겼다. 매도사인 미국의 개인투자회사 오프쇼어 엑스폴러레이션 앤드 프로덕션 LLC(이하 오프쇼어)가 매각 차익에 대한 정당한 세금을 납부하지 않았다는 문제가 제기된 것이다. 의회 차원의 조사위원회가 만들어졌고 결국 2억7000만 달러의 세금이 부과되었다.

그에 따라 우선 한국석유공사와 에코 페트롤이 2001년부터 2007년의 부가가치세 약 2억1000만 달러를 납부했다.7) 원래 이 부가세는 매도사인 오프쇼어가 납부해야 하는 것이었다. 따라서 오프쇼어는 한국석유공사와 에코 페트롤에 동등한 금액의 배상금을 지불해야 했지만 부가세에 따른 배상금 지급 요구를 번번이 거절했다.8) 그러다가 2013년 5월 오프쇼어는 에스크로 계정을 관리하는 은행에 에스크로 계정 잔액을 한국석유공사와 에코 페트롤에 나눠 지급하라고 요구했다.9) 이것으로 배상금을 대신하겠다는 의미였다. 그런데 한국석유공사와 에코 페트롤이 납부한 부가세는 에스크로 계정 예탁금(1억2500만 달러)의 두 배에 가까웠다. 때문에 한국석유공사 등이 반발했고 이에 대해 오프쇼어는 미국 뉴욕 법원에 이행 소송을 제기했다.10) 현재 소송이 진행 중이기 때문에 어떻게 결론이 날지는 알 수 없다. 만약 석유공사가 패소한다면 공사는 4250만 달러의 손실을 보게 된다.11)

이렇게 사비야 페루 사업은 온통 문제투성이였다. 현재 석유공사는 사비야 페루 인수 후 5년 여가 지난 현재 석유처분권은 전혀 행사하지 못한 채 거액의 ‘세금폭탄’만 안게 된 처지에 놓여 있다. 손실도 어디까지 확대될지 전혀 알 수 없는 상태다. 사실 이런 리스크는 시간을 두고 면밀히 검토했으면 충분히 예견할 수 있었다. 한마디로 사비야 페루 인수 사업은 자원외교 실적을 올리기 위해 무리수를 두다가 실패한 자원외교였다.

그럼 석유공사는 사비야 페루 사업으로 얼마의 손실을 본 것일까? 우선 유가변동 보전금으로 지불한 1억5000만 달러(약 1660억 원)의 손실이 있다. 다음으로 세금과 배상금에 따른 손실이 있는데 이 손실이 얼마가 될지는 소송 결과에 달려있다. 두 건 모두 패소할 경우 세금 8840만 달러, 배상금 4250만 달러 합계 1억3090만 달러(약 1440억 원)의 추가 손실을 보게 된다.

MB의 비용 기획시리즈

1) Mmbtu란 25만㎉의 열량을 내는 가스 양을 말한다.

2) 계약체결 시점은 2010년 2월이지만 투자를 결정할 것인가를 검토할 때 근거로 한 것은 말할 것도 없이 2009년 말까지의 재무상황이다.

3) 운영사인 산토스(Santos)와 페트로나스(Petronas)로부터 각각 7.7%씩을 인수했다.

4) 호주 현지법인KAP(Kogas Australia Pty Ltd) 지분 약 8억 5500만주를 9636억원에 사들였다.

5) 2013년 초 가스공사는 삼성증권과 로스차일드를 금융 자문사로, 영국계 로펌인 애셔스트(Ashurst), 에니스트앤영을 각각 법률 자문사와 회계 자문사로 선정해 호주 현지 실사까지 진행했다(머니투데이. 2013.8.21).

6) 이하의 내용은 뉴시스 2013년 6월 10일자 뉴스에 크게 의존하고 있다.

7) 2010년부터 2011년에 걸쳐 모건 스탠리 프라이빗 은행에 납부했다

8) 뉴욕연방법원 소장 자료에 따르면 석유공사 등은 2010년 2월, 10월, 2-11년 1월 최소 3차례에 걸쳐 부가세 배상금 지급을 요구했지만 오프쇼어에 의해 번번히 거절당했다(뉴시스 2013.6.15).

9) 한국석유공사와 에코페트롤은 1억5000만 달러를 ‘모건 스탠리 프라이빗 은행’에 설립된 ‘에스크로 계정’에 입금했으며 현재 1억2500만 달러 상당의 잔액이 남아 있다.

10) 미국의 개인투자회사 오프쇼어는 2013년 5월 24일 한국석유공사와 콜롬비아의 에코페트롤(Ecopetrol S.A.) 및 ‘모건 스탠리 프라이빗 은행’(Morgan Stanley Private Bank, N.A.)을 상대로 계약 이행 소송을 뉴욕 지방법원에 제기했다.

11) 총 손실액은 기 부가세 납부액 2억1000만달러에서 에스크로 계정 잔액으로 보상받는1억 2500만 달러를 뺀 총 8500만 달러이다. 이 중 석유공사 지분(50%)에 해당하는 손실액은 8500만 달러의 절반인 4250만 달러이다.

전체댓글 0