종부세 폭탄, 어디까지 사실인가?

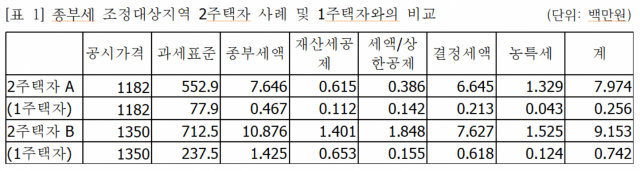

현재 가장 크게 불만을 품은 이들은 2주택자를 포함한 다주택자들이다. 1주택자는 공제액이 11억 원이고 0.6%에서 3%까지의 초과누진세율로 과세되며, 다주택자는 공제액이 6억 원이며 1.2%에서 6%까지의 매우 높은 초과누진세율로 과세된다. 1주택자에게는 고령자 및 장기보유 세액공제와 함께 전년도 대비 150%의 세부담 상한이 적용되지만, 다주택자에게는 세액공제가 없고 전년도 대비 세부담 상한도 300%여서 종부세액이 전년도보다 3배씩 껑충 뛰는 경우가 많다. 올해 종부세 대상인원이 102만 7000명인데, 이 중 주택분이 94만 7000명으로 1인당 평균 600만 원의 종부세가 고지되었다. 이 중 1주택자(비조정대상지역 2주택자 포함)가 40만 명으로 1인당 평균 158만 원, 다주택자(3주택 이상자와 조정대상지역 2주택자)와 법인이 54만 7000명으로 1인당 평균 923만 원의 종부세가 부과되었다. 서울만 보면 48만 명 중 1주택자가 29만 명으로서 평균 178만원, 2주택 포함 다주택자가 19만 명으로서 평균 1189만 원의 종부세가 부과되었다. 전국적으로는 1주택자 비율이 42%인데 서울은 60%로 높은 이유는 서울에 고가 아파트가 많기 때문이다. 또, 서울은 전역이 조정대상지역이기 때문에 서울의 2주택자는 전원이 다주택 세율을 적용받는다. 이에 따라 강남의 똘똘한 한 채 소유자들보다 강북의 2주택자들이 종부세의 직격탄을 맞은 것이다. 정부는 종부세 인원이 전국민의 2%에 불과하다고 하지만, 유주택 가구의 가구원수가 평균 3명 정도라고 보면 전국민 중 300만 명, 또는 6% 정도가 종부세 대상이라고 볼 수 있다. 서울의 종부세 인원 48만 명의 가구원수가 144만 명 가량이라고 보면 서울시 인구 980만 명(외국인 포함) 중 14.7% 정도가 해당된다. 이중 무거운 세금이 부과된 2주택 이상 다주택자 19만 명의 가구원수를 60만 명 정도로 보면 서울시 인구의 6% 정도가 무거운 세금을 고지받은 가구에 속해 있다고 볼 수 있다. 아래 [표 1]은 서울시의 2주택자 A씨와 B씨의 종부세 고지서 내용을 이들이 1주택자로서 두 주택을 합한 가격의 주택에 거주했다면 받았을 가상의 종부세와 비교해본 것이다. 두 주택의 공시가격 합계가 11억 8200만 원인 A씨의 경우 과세표준이 5억 5290만 원{(11억 8200만 원 - 6억 원)×95%}으로서 다주택자 세율(3억 원 이하 1.2%, 3억 ~ 6억 원 1.6%)을 적용하고 재산세 공제와 세부담상한(300%) 초과액 공제 후의 결정세액에 농어촌특별세액(20%)을 더한 797만 4000원의 세금이 고지되었다. 만일 A씨가 같은 공시가격의 똘똘한 한 채를 소유하고 있었다면 과세표준이 7790만원((11억 8200만원 - 11억원)×95%}으로 줄어 1주택 세율(3억 원 이하 0.6%)를 적용하고 재산세 공제와 고령자 세액공제(40%) 및 세부담상한(150%) 초과액 공제 후의 결정세액에 농특세를 더한 25만 6000원의 세금이 부과되었을 것이다. 두 주택의 공시가격 합계가 13억 5000만 원인 B씨의 경우 915만 3000원의 세금이 나왔는데, 만일 같은 공시가격의 1주택을 소유했다면 74만 2000원의 세금만 내면 되었을 것이다.

국토보유세는 종부세보다 더 센 세금 폭탄인가?

많은 국민들이 국토보유세는 종부세보다 더 무거운 세부담을 지울 것으로 생각하고 있어 국토보유세에 대한 여론이 나빠지고 있다. 먼저 이재명 후보와 더불어민주당은 조속히 현행 종부세에 무리한 부분이 있음을 인정할 필요가 있다. 현행 종부세를 유지하면서 국토보유세를 추가로 신설하는 것으로 오해하는 경우도 많으므로 국토보유세가 도입되면 종부세는 폐지, 흡수되는 것임을 분명히 하는 것이 필요하다. 그리고, 종부세를 '기본소득 환급 토지세' 또는 '토지이익배당 국토보유세'로 대체하면 무엇이 어떻게 달라지는지를 정확히 알려야 한다.종부세와 기본소득 토지세의 가장 큰 차이점으로 세 가지가 있다. 첫째, 종부세는 토지와 건물을 포함한 모든 부동산을 대상으로 하고, 특히 중산층의 가장 중요한 재산인 주택을 주요 대상으로 하는 데 반해 기본소득 토지세는 토지만을 과세 대상으로 한다. 토지의 가치는 주변의 사회간접자본에 좌우되는데 지가상승으로 인한 불로소득이 토지 소유자에게만 전적으로 귀속되는 것은 불공정하며 사회적으로 공유되는 것이 마땅하기 때문이다. 또, 토지는 건물과 달리 공급탄력성이 0이어서 세금을 전가하는 것이 불가능하다. 토지보유세는 토지의 가치를 그만큼 하락시키는 셈이어서 지가 안정의 효과를 낳는다(강남훈, 유종성, "대장동 4000억엔 분노하면서, 나라 전체 불로소득 2350조엔 침묵?" 참조).

둘째, 종부세는 주택에 대해 1주택자와 다주택자를 차별함은 물론 토지에 대해서도 종합합산 토지와 별도합산 토지를 차별하며 일부 토지에 대해서는 재산세만 분리과세하고 종부세는 면제하고 있다. 종합합산 토지에 대해서는 5억 원을 공제한 후 1%에서 3%의 초과누진세율을 적용하는 반면 별도합산 토지에 대해서는 80억 원을 공제한 후 0.5%에서 0.7%까지의 초과누진세율로 과세한다. "조물주 위에 건물주가 있다"고 하는데, 상가 건물 부속토지는 별도합산 토지여서 공시지가 80억 원까지는 종부세 대상이 아니며 80억 원이 넘어도 낮은 세율로 과세된다. 이에 반해 기본소득 토지세는 주택 부속 토지를 포함해 모든 토지의 공시지가를 합산하여 완만한 초과누진세율(예컨대, 0.3%에서 1.7%까지)로 과세한다. 원칙적으로 종합합산, 별도합산, 분리과세와 주택부속 토지간에 차등을 두지 않는다. 토지의 면적이 아닌 가격을 기준으로 한다. 경제학적 원리에 충실하자면 모든 토지에 대해 일체의 차별을 두지 말아야 기업의 투기가 억제되고 토지의 효율적 이용이 촉진된다. 비업무용 토지와 업무용 토지의 명확한 구분이 어려운 점도 있다. 다만, 기존에 재산세와 종부세 모두 저율 분리과세된 농지와 공장용지 등 생산적 이용 목적의 토지에 대해서는 약간의 차등을 두거나 세부담상한율 적용 등으로 급격한 세부담 상승을 방지한다. 또한, 고령자 등 소득이 없는 이들에게는 현금 대신 토지 소유지분으로 납부하거나 상속 증여시까지 납부를 유예할 수 있게 한다.셋째, 종부세는 세수 전액이 부동산 교부세로 지자체로 이전되어 지역균형발전을 위한 지방정부 재원으로 사용된다. 기본소득 토지세는 토지분 종부세와 재산세에 해당하는 세수는 지방정부 재원으로 돌리고 순증분은 토지배당 기본소득으로 전국민에게 분배한다. 종부세와 달리 많은 토지에 대해 면세나 저율과세하지 않고 낮은 세율이지만 모든 토지에 대해 공평과세를 하므로 세수가 늘어난다. 기본소득 토지세를 도입하면 기존의 토지분 종부세와 재산세보다 증가하는 세수가 30조 원 이상이 될 것으로 추정한다. 즉, 매년 200조 내지 300조 원이 넘는 토지 불로소득 중 30조원을 걷어 국민 1인당 연 60만 원의 토지배당 기본소득으로 분배하는 것이 가능하다. 이재명 후보가 임기 내에 연 100만 원의 전국민 기본소득을 공약할 때 가장 중요한 재원이 바로 기본소득 토지세이다 (유종성, "이재명 기본소득의 의의를 정당하게 평가하려면" 참조).

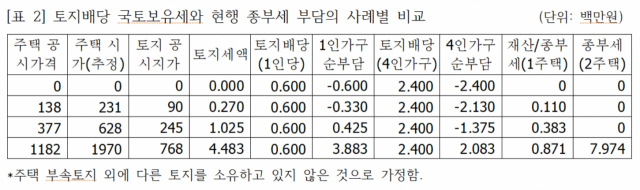

기본소득 토지세를 실시하면 기본소득 받는 것보다 세금 부담이 더 커지지 않을까 걱정하는 이들이 있다. 그런데, 토지소유가 매우 불균등하고 소수에게 집중되어 있기 때문에 토지가 없거나 소유 토지의 가격이 높지 않은 다수의 개인과 가계는 순수혜자가 되고, 비교적 소수의 땅부자들만 순부담자가 된다. 세대별 토지소유 현황을 보면 총 2309만 세대(2020년 주민등록 기준) 중 61.2%인 1413만 세대가 토지를 소유하고 있다. 따라서 땅이 없는 사람, 즉 전체 세대의 38.8%에 달하는 896만 세대는 1인당 60만 원을 받기만 할 것이다. 2인 가구는 연 120만 원, 4인 가구는 연 240만 원의 토지 불로소득을 나누어 갖는 것이다. 땅을 가진 61%의 세대의 평균 토지 가격(공시지가)은 2억 4500만 원(2020년 기준)인데, 토지 소유가 편중되어 있기 때문에 토지소유자 중 상위 22%, 즉, 전체 세대의 13.5%만이 공시지가(2020년 1월 1일 기준) 2억 4500만 원 이상의 토지를 소유하고 있다. 이는 대략 시가 6억 내지 7억 원의 주택에 해당한다 (주택의 공시가격은 시가의 60% 정도, 주택 가격중 토지분은 대략 65%. 평균적으로 주택가격의 35% 내지 40%가 주택 부속 토지의 공시지가). 토지소유자 중 공시지가의 중간값은 9000만 원(주택 부속 토지일 경우 주택의 시가는 2억 3000만 내지 2억 5000만원 가량)이다. 아래 [표 2]는 땅이 없는 사람(공시지가 0), 공시지가 기준으로 9000만 원(토지소유자 중 중간값), 2억 4500만 원(토지소유자 중 평균값), 7억 6800만 원(위의 A씨, 주택 공시가격 11억 8200만 원 중 부속토지의 공시지가; 토지소유자 중 상위 7% 해당)에 대해 각각 토지이익배당 국토보유세 도입시 1인가구와 4인가구의 순혜택/순부담을 계산한 내역과 현행 재산세(토지분) 및 종부세(1주택자 및 2주택자 경우) 부담을 비교해 보여준다. 먼저 토지가 한 평도 없는 사람들(전체 세대의 39%)은 60만 원의 순수혜, 4인가구의 경우 240만 원의 순수혜자가 된다. '중위 토지소유자'(전체 세대 중 상위 31%)인 공시지가 9000만 원(주택 시가는 2억 3천여만 원 추정)의 경우 60만 원을 받고 27만 원을 내니 33만 원 순수혜, 4인가구라면 213만 원 순수혜가 된다. 현재의 토지분 재산세 부담(11만원 내외 추정)을 고려하면, 1인가구는 현재보다 44만 원, 4인가구는 현재보다 224만 원의 이익을 본다. 토지소유 세대 중 상위 22%, 전체 세대 중 상위 14%에 해당하는 '평균 토지소유자'인 공시지가 2억4500만 원(주택 시가 6억 ~ 7억 원 추정)의 경우, 1인가구는 42만 5000원의 순부담, 4인가구는 137만 5000원의 순수혜가 된다. 현재의 토지분 재산세 부담(38만 3000원 추정)을 고려하면, 1인가구는 4만 2000원 세부담이 증가하지만, 4인가구는 175만 8000원의 순혜택을 입게 된다.

*유종성 교수는 이재명 대선 후보 정책 자문단인 '세상을 바꾸는 정책포럼 2022'에서 기본소득 특별연구단 공동위원장으로 활동하였다.

전체댓글 0