한국 기업에 전기차 보조금 안 주는 법?

그렇다. 사실 이 법은 '인사이드경제'가 처음 소개하는 법이 아니다. 한 달 전인 8월 7일 미국 상원에 이어 8월 12일 하원을 통과해, 바이든 대통령이 8월 16일 법안에 서명함으로써 곧바로 효력이 발생했으니 벌써 발효된 지 20일이 지났다. 그 사이 한국 언론사들은 이 법안 내용을 앞다투어 대서특필했다. '미국에서 전기차 생산하지 않는 현대·기아에 세액공제 혜택 없음', '중국 중심의 전기차·배터리 공급망에 타격을 주기 위한 법', '미국 기업에만 유리하게 설계된 미국 중심주의 또다시 발호' 등. 대부분의 언론 기사들은 이런 내용으로 채워져 있다. 하지만 이 법의 제목이자 핵심 목표인 '인플레이션 감축'과 관련한 내용은 많이 부족하다. 사실 전기차 보조금과 관련한 내용은 이 법안 전체로 따지면 빙산의 일각에 불과한데, 한국 언론만 보면 이 법의 전체가 마치 전기차 관련 내용인 것처럼 착각하게 만든다.지출보다 수입이 3000억 달러(400조) 많은 법안

우선 이 법은 지출보다 수입이 2배 가까이 많은 계획을 담고 있다. 즉, 전기차 보조금(세액공제) 등 정부 지출이 핵심이 아니라 그보다 배의 수입을 세금으로 거둘 수 있는 제도를 설계한 법안이라 할 수 있다. 본래 바이든 대통령은 당선 직후 무려 3.5조 달러에 달하는 막대한 재정을 지출하는 미국 재건법(Build Back Better, BBB 법안)을 제출한 바 있다. 그러나 여당인 민주당 내에서 가장 오른쪽 성향으로 분류되는 조 맨친 상원의원의 반대로 2년 동안 상원조차 통과하지 못하고 있었다. 그렇게 2년의 세월이 지나간 뒤에는 바이든이 당선되던 경제 상황과 완전히 바뀌게 되었다. 극심한 인플레이션이 시작되자 정부 지출만 늘릴 경우 물가 인상을 부추길 우려가 있다는 비판이 제기되자, 지출 규모를 엄청나게 줄이는 대신 엄청난 규모의 세입 확대 계획을 중요하게 제시한 것이다.막대한 세금 수입 대부분 대기업에 부과

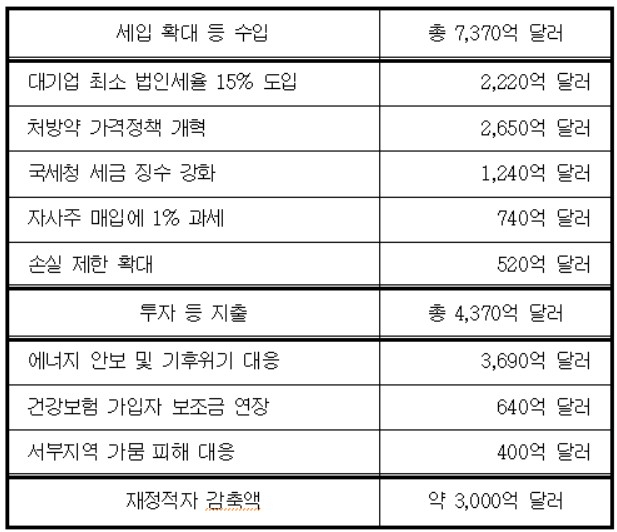

이 법안이 상원을 통과하고 하원 표결 직전이던 8월 11일, 미국 상원 민주당 그룹이 제출한 법안 요약본에 따르면, 향후 10년간 추가되는 수입은 7370억 달러로 10년간 세액공제 등 지출로 나갈 4370억 달러에 비해 무려 3000억 달러가 많을 것으로 추정하고 있다.

세금 아무리 깎아줘도 최소 15% 법인세 내야

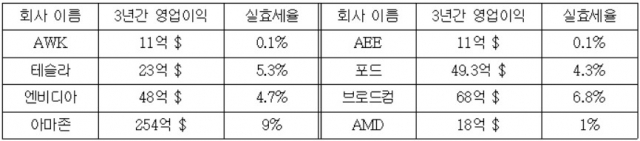

미국의 법인세율은 그동안 많이 감소하긴 했지만 여전히 21% 수준에 달한다. 하지만 상당수 대기업들은 다양한 세액 공제와 감면 혜택을 받는다. 그러다보니 법인세를 아예 안 내는 기업도 있고 실효세율이 매우 낮은 수준인 경우가 많다. (알고 보면 한국의 상황도 똑같다.) 그런데 이번에 통과된 인플레이션 감축법에는 '지난 3년간 평균 조정 세전 이익 10억 달러를 초과하는 대기업을 대상으로 최저 15%의 세금을 부과한다'고 규정하고 있다. 10억 달러라면 현재 환율로 1.3조에 달하는 막대한 이익을 내는 대기업을 상대로, 아무리 공제·감면 혜택을 받더라도 최소 법인세율 15%를 적용하겠다는 것이다. 스위스 금융기업인 UBS에 따르면 이런 대기업들 중 실효세율이 10%에도 미치지 못하는 기업들이 상당수 있다. 이를테면 미국의 수자원공사라 할 수 있는 '아메리칸 워터 웍스(American Water Works, AWK)', 그리고 미주리주 전력공사 애머런(Ameren, AEE)의 경우 두 기업 모두 최근 3년간 평균 11억 달러의 세전이익을 기록했지만 실효세율은 0.1%에 불과했다.

자사주 매입에도 1% 과세

또한 인플레이션 감축법은 주로 빅 테크 기업이 주가 방어와 주주 환원을 위해 사용하는 '자사주 매입'에 1%의 세율을 적용해 과세하도록 정하고 있다. 애플·메타·MS를 비롯한 미국의 상당수 빅 테크 기업들은 최근 주가가 하락하자 막대한 영업이익 중 상당 부분의 현금을 자사주 매입에 투입하고 있다. 경영권 방어에 큰 어려움이 없는 이들이 자사주를 매입하는 이유는 자사 주가를 부양하기 위해서다. 매입된 자사주는 대부분 소각되기 때문에 시장에 유통되는 주식 수가 줄게 되어 자연스럽게 주가는 올라가기 때문이다. 상장기업들이 주주 환원을 위해 주로 사용하는 주주 배당의 경우 배당 이익에 대해 과세가 이뤄진다. 하지만 자사주 매입의 경우 주주들이 실질적인 이익을 누리고 있음에도 과세가 이뤄지지 않아 형평에 맞지 않는다는 문제제기가 있어왔기에 이번 조치는 조세형평성 실현에도 도움이 될 것으로 평가받는다. 그 뿐 아니라 이번 법안에 따르면 국세청에 800억 달러의 예산을 증액하여 인원과 감사를 대폭 강화하는 조치도 포함되었다. 이를 통해 앞으로 10년간 납세자들이 탈세한 것으로 추정된 2000억 달러 이상을 거둬들일 것으로 보여 예산 증액분을 빼더라도 1240억 달러의 세입을 늘릴 것으로 기대하고 있다.초보적인 가격통제(약값 통제) 정책수단 도입

이번 법안에서 가장 흥미로운 지점 중 하나가 바로 이 대목이다. 고가의 처방약, 그것도 가장 자주 쓰이는 처방약 일부에 대해 정부가 제약회사와 가격을 협상할 수 있는 권한을 부여한 것이다. 바이든 행정부는 이 조치로 약값을 25% 가량 낮출 수 있을 것으로 기대하고 있다. 제약회사가 일방적으로 책정하는 처방약 가격에 대해 어떠한 통제수단도 갖지 못한 미국은 그동안 가장 많은 약값을 부담하는 나라로 악명이 높다. 인플레이션 감축법이 이러한 처방약 일부에 대해 정부가 제약회사와 협상을 통해 가격을 인하할 수 있도록 제도화한 것이다. 아울러 물가인상율(인플레이션 비율)보다 약값 인상율이 높은 경우 2023년부터 제약회사는 물가인상율을 상회하는 인상분을 환급하도록 하는 내용도 이번 법안에 담겼다. 말 그대로 '인플레이션 감축'을 위한 조치인 것이다. 아주 초보적인 수준에서 '약값 통제' 정책수단을 명시한 것인데, 약값 인하가 어떻게 정부 세입(수입)을 늘릴 수 있는 것일까? 그 메커니즘이 작동되는 원리를 비롯해 이 법안이 담고 있는 또다른 내용들은 다음 글에서 이어가도록 한다.

전체댓글 0